A l’approche des dates butoirs pour déclarer les revenus de 2022, nous vous proposons ici de revenir sur 10 points essentiels dans le cadre des déclarations fiscales à souscrire en 2023.

I. Date de dépôt des déclarations fiscales

Le calendrier de dépôt des déclarations fiscales a été fixé :

II. La déclaration 2042K automatique

La déclaration automatique des revenus 2022 est adressée aux contribuables qui ont déclaré au titre de l’année 2021 uniquement des revenus connus de l’administration (salaires, pensions, revenus de capitaux mobiliers) et qui n’ont pas signalé de changement de situation de famille ou de changement d’adresse.

Cette déclaration 2042 K AUTO est préremplie des informations connues de l’administration : situation de famille, revenus (salaires, pensions, revenus de capitaux mobiliers), CSG déductible, dépenses d’emploi à domicile payées via le Cesu ou Paje emploi, prélèvement à la source déjà payé.

Le montant de l’impôt sur le revenu calculé sur la base de ces éléments est présenté ainsi que le taux de prélèvement à la source qui en résulte, ayant vocation à s’appliquer à compter de septembre 2022.

Pour les contribuables éligibles à la déclaration automatique, vérifier c’est déclarer : si vous n’avez rien à ajouter ni à modifier aux informations préremplies, vous n’avez rien à faire. Vous n’avez pas à renvoyer la déclaration. L’impôt sera établi sur la base des éléments connus de l’administration fiscale présentés sur la déclaration.

Si vous souhaitez ajouter ou modifier un revenu (par exemple une pension alimentaire, un revenu foncier ou de travailleur indépendant), ajouter des dépenses ouvrant droit à réduction ou crédit d’impôt, opter pour l’imposition des revenus de capitaux mobiliers au barème progressif, signaler un changement de situation de famille… vous devez indiquer ces nouveaux éléments en déclarant en ligne ou, si vous ne disposez pas d’un accès à internet ou si vous n’êtes pas en mesure de l’utiliser, en utilisant le formulaire 2042 K AUTO papier et en le renvoyant à votre service des impôts de particuliers.

Si nécessaire, vous devez joindre une déclaration 2042 RICI, 2042 C comportant les rubriques qui ne figurent pas sur la 2042 K AUTO.

III. Les enfants à charge

- Le cas des enfants mineurs

Par principe, les enfants mineurs sont rattachés automatiquement au foyer fiscal de leurs parents qui en ont la charge.

Lorsque les parents sont célibataires ou divorcés, les enfants mineurs ne peuvent être comptés à charge que par celui des deux parents qui en assume la charge d’entretien à titre exclusif ou principal, pour une même période d’imposition (sauf en cas de résidence alternée des enfants mineurs).

Le parent qui ne les compte pas à charge peut déduire de son revenu global la pension alimentaire qu’il verse effectivement pour leur entretien.

- Le cas des enfants majeurs

L’enfant devenu majeur au cours de l’année 2022 peut demander que les revenus qu’il a perçus depuis la date de sa majorité jusqu’au 31 décembre soient rattachés à ceux de ses parents. Le rattachement entraîne, pour le contribuable, l’obligation d’inclure dans son revenu imposable les revenus perçus par l’enfant pendant l’année entière. Cette règle a une portée générale.

Si l’enfant majeur n’est pas rattaché au foyer fiscal de ses parents, ces derniers peuvent, dans la limite du montant fixé à l’article 196 B du CGI, déduire la pension alimentaire versée à l’enfant pendant la période postérieure à sa majorité.

Il est précisé, à cet égard, que les parents ne peuvent à la fois déduire une pension alimentaire pour cet enfant et le considérer à charge pour le calcul de l’impôt. Dès lors, s’ils déduisent une telle pension pour la période de l’année postérieure à la majorité, ils perdent le bénéfice du quotient familial pour l’année entière.

IV. Le changement de situation au cours de l’année 2022

Le nombre de parts est fixé en fonction de la situation au 1er janvier 2022. Toutefois, en cas de mariage, conclusion de Pacs, divorce, séparation ou rupture de Pacs en cours d’année, c’est la situation au 31 décembre 2022 qui est retenue.

Cette règle comporte quelques exceptions, il est possible pour le couple marié de déposer une déclaration séparée l’année du mariage. Cependant dès lors que le couple était déjà soumis à une imposition commune l’année précédant celle du mariage, l’option pour l’imposition séparée n’est pas possible.

De la même manière si le couple a déjà bénéficié de l’imposition séparée sur option l’année précédente (en raison d’un PACS en 2021 par exemple), l’option pour l’imposition séparée en 2022 en cas de mariage n’est pas possible.

V. Les indemnités de cessation des fonctions de mandataire social ou de dirigeant

Il convient de déclarer, pour les dirigeants de droit ou de fait soumis au régime fiscal des salariés en application de l’article 80 ter du CGI, la totalité des indemnités perçues quel que soit le mode de rupture du mandat social ou du contrat de travail (démission, licenciement, départ ou mise à la retraite, non-renouvellement du mandat, rupture négociée ou amiable).

Il ne faut pas déclarer, en cas de cessation forcée des fonctions (notamment révocation), la fraction de l’indemnité exonérée dans la limite de trois fois le montant annuel du plafond de la sécurité sociale.

VI. Les revenus de capitaux mobiliers (RCM) et les plus-values sur titres : le choix du mode d’imposition

Le choix du mode d’imposition est fondamental via l’option ou non pour le barème progressif de l’impôt sur le revenu. En effet, cette option va concerner à la fois les revenus de capitaux mobiliers encaissés en 2022 mais également les plus-values sur titres réalisées en 2022. Cette option ne doit pas être prise à la légère.

- S’agissant des revenus de capitaux mobiliers (RCM)

La taxation forfaitaire a pour assiette le revenu brut, le taux est en principe de 12,8% mais peut être de 7,5% pour les contrats d’assurance ou contrats de capitalisation sous certaines conditions.

L’application du barème permet de tenir compte des déficits RCM antérieurs en report, des frais et charges, mais également de l’abattement de 40% sur les dividendes.

- S’agissant des plus-values sur titres

La taxation forfaitaire s’applique sur la plus-value brute sauf une exception pour le dirigeant partant à la retraite qui peut bénéficier de l’abattement de 500 000 € en application des dispositions de l’article 150-0 D ter du CGI, même en cas de taxation forfaitaire.

L’imposition au barème sur option globale permet de bénéficier des abattements pour durée de détention allant de 50% à 85%, mais également du régime du revenu exceptionnel (si les conditions sont par ailleurs remplies).

VII. Les charges déductibles

- Principe

En vertu des dispositions du I de l’article 156 du CGI, le déficit constaté pour une année dans une catégorie de revenus est imputé directement, à due concurrence, sur le revenu global de la même année.

Si ce revenu global n’est pas suffisant pour que l’imputation puisse être intégralement opérée, l’excédent du déficit est reporté successivement sur le revenu global des années suivantes, jusqu’à la sixième année inclusivement.

- Exceptions

La règle selon laquelle le revenu global est obtenu par la totalisation des revenus nets des différentes catégories comporte un certain nombre de restrictions.

Ces restrictions concernent :

- les exploitants agricoles dont les revenus nets d’autres sources excèdent le seuil prévu au 1° du I de l’article 156 du CGI ;

- les contribuables ayant subi des déficits provenant des activités industrielles et commerciales exercées à titre non professionnel ;

- les contribuables ayant subi au sein du foyer fiscal des déficits provenant de location directe ou indirecte de locaux d’habitation meublés ou destinés à être loués meublés lorsque l’activité n’est pas exercée à titre professionnel au sens du IV de l’article 155 du CGI;

- les contribuables ayant subi des déficits résultant d’activités non commerciales au sens de l’article 92 du CGI, autres que ceux provenant d’une profession libérale ou des charges et offices dont les titulaires n’ont pas la qualité de commerçants ;

- les contribuables qui constatent un déficit foncier peut sous certaines conditions, l’année de constatation du déficit imputer celui-ci sur le revenu global à hauteur de 10 700 €. La loi de finances rectificative de novembre 2022 prévoit sous certaines conditions la possibilité d’imputer le déficit sur le revenu global à hauteur de 21 400 €;

- les déficits constatés dans la catégorie des revenus des capitaux mobiliers.

VIII. Revalorisation du barème et seuils associés

Les tranches du barème progressif de l’impôt sur le revenu ont été réévaluées de 5,4% :

| De | à | Amplitude | Taux | Formule de calcul rapide |

| 0 € | 10 777 € | 10 777 € | 0% | n/a |

| 10 777 € | 27 478 € | 16 701 € | 11% | R x 11% – N x 1 185,47 € |

| 27 478 € | 78 570 € | 51 092 € | 30% | R x 30% – N x 6 406,29 € |

| 78 570 € | 168 994 €️ | 90 524 € | 41% | R x 41% – N x 15 048,99 € |

Les plafonds et seuils 2023 applicables aux revenus 2022 ont également été réévalués de 5,4% :

| IR 2023 (revenus 2022) | IR 2022 (revenus 2021) | |

| Pension alimentaire versée à un enfant majeur | 6 368 € | 6 042 € |

| Plafonnement des effets du quotient familial (demi-part supplémentaire) | 1 678 € | 1 592 € |

| Avantage procuré par le premier enfant à charge des contribuables célibataires ou divorcés vivant seuls | 3 959 € | 3 756 € |

| Avantage pour les personnes seules qui vivent effectivement seules sans charges de famille | 1 002 € | 951 € |

| Avantage en cas d’invalidité du contribuable | 1 673 € | 1 587 € |

| Avantage en cas d’invalidité de l’enfant du contribuable veuf | 1 868 € | 1 772 € |

| Abattement en faveur des personnes âgées/invalides si RNG < 16 410 € Abattement en faveur des personnes âgées/invalides si 16 410 € ≤ RNG < 26 400 € | 2 620 € 1 310 € | 2 484 € 1 242 € |

| Déduction forfaitaire de 10 % pour frais professionnels des salariés et des gérants et associés de sociétés visés à l’article 62 du CGI | 472 € mini 13 522 € maxi | 448 € mini 12 829 € maxi |

| Abattement de 10 % sur les pensions | 422 € mini 4 123 € maxi | 400 € mini 3 912 € maxi |

| Seuil des revenus nets non agricoles pour imputation des déficits agricoles sur le revenu global | 119 675 € | 113 544 € |

IX. Le plafonnement global des niches fiscales

Les réductions d’impôt ne peuvent diminuer que l’impôt résultant du barème (elle ne peuvent pas diminuer l‘imposition forfaitaire telle que le PFU, PFL, imposition forfaitaire du PERP dénoué en capital, imposition forfaitaire des plus-values immobilières).

Quid de la réduction d’impôt qui excède l’impôt résultant du barème ?

- Principe : la réduction d’impôt excédentaire est perdue

La grande majorité des dispositifs à réduction d’impôt prévoit que lorsque l’avantage fiscal excède le montant de l’impôt dû, l’excédent est perdu.

A titre d’exemple, les dispositifs PINEL/DUFLOT/DENORMANDIE régis par les dispositions de l’article 199 novovicices du CGI ne permettent pas de bénéficier d’un report de la réduction d’impôt non utilisée (BOI-IR-RICI-360-30-10 §290).

- Exception : la réduction d’impôt est reportée

Il existe toutefois trois sortes de report :

- Le report parce que le montant investi excède le plafond de souscription autorisé, c’est le cas du dispositif Madelin ou encore du dispositif attaché aux dons ;

- Le report parce que la réduction d’impôt excède l’impôt issu du barème, c’est le cas notamment des dispositifs Scellier et Malraux ;

- Le report parce que la réduction d’impôt excède le plafonnement des niches fiscales, tel que le dispositif Madelin pour souscription au capital d’une PME.

X. LE TAUX DU PRELEVEMENT A LA SOURCE

- Le réajustement du taux du prélèvement à la source

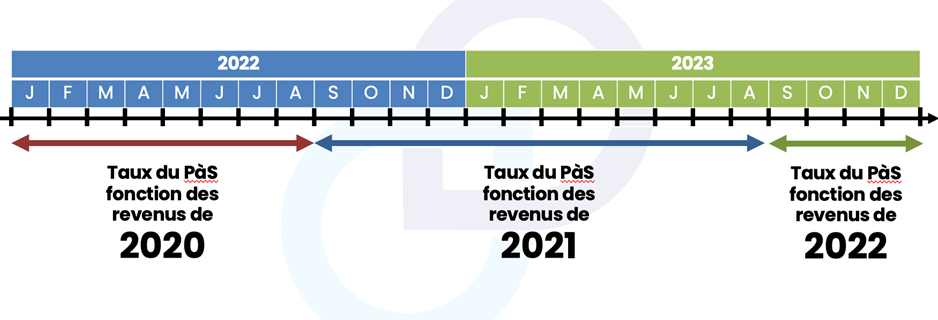

Le taux du prélèvement à la source est calculé pour chaque foyer fiscal par l’administration fiscale, sur la base des dernières déclarations d’ensemble des revenus à sa disposition.

L’impôt sur le revenu et les revenus pris en compte au numérateur et au dénominateur sont :

- ceux de l’avant-dernière année pour le calcul du taux relatif aux versements de l’acompte acquittés et aux retenues à la source effectuées du 1er janvier au 31 août de l’année au cours de laquelle le contribuable dispose des revenus ou réalise les bénéfices,

- et ceux de l’année précédente pour le calcul du taux relatif aux versements de l’acompte acquittés et aux retenues à la source effectuées du 1er septembre au 31 décembre.

Toutefois, dans le cas où l’impôt sur le revenu de l’avant-dernière année ou de la dernière année n’a pu être établi, l’impôt sur le revenu et les revenus pris en compte pour le calcul du taux sont ceux de la dernière année pour laquelle l’impôt a été établi à la date du calcul de l’acompte par l’administration fiscale ou de la transmission du taux au débiteur des revenus, sans que cette année ne puisse être antérieure à l’antépénultième année par rapport à l’année de prélèvement.

Lorsque la dernière année pour laquelle l’impôt sur le revenu a été établi est antérieure à l’antépénultième année, aucun taux de prélèvement n’est déterminé par l’administration fiscale. Dans ce cas, la grille de taux par défaut prévue au III de l’article 204 H du CGI s’applique (BOI-IR-PAS-20-20-30).

- La modulation du prélèvement à la source

L’article 204 J du CGI dispose que le montant du prélèvement peut être modulé à la hausse ou à la baisse, sur demande du contribuable, pour tenir compte de l’évolution de ses revenus ou de sa situation au titre de l’année en cours.

Le droit à modulation est ouvert aux contribuables pour lesquels un taux propre au foyer a été calculé par l’administration, le cas échéant modifié à la suite de la déclaration d’un changement de situation ou d’une précédente modulation.

Dès lors qu’ils constituent une déclinaison du taux propre du foyer fiscal, les taux individualisés ne sont pas, en tant que tels, modulables individuellement. Le contribuable ayant opté pour l’individualisation de son taux de prélèvement peut toutefois demander la modulation du taux propre à son foyer fiscal. Si sa demande est acceptée, de nouveaux taux individualisés sont, le cas échéant, automatiquement déterminés par l’administration sur la base des revenus et charges déductibles escomptés par le contribuable.

La modulation à la baisse est subordonnée, depuis la loi de finances pour 2023, à l’existence d’un écart de plus de 5% entre :

- d’une part, le montant du prélèvement résultant de la situation et des revenus estimés par le contribuable (PàSMODULÉ) ;

- d’autre part, le montant du prélèvement qu’il supporterait en l’absence de modulation (PàSNON_MODULÉ).

L’écart entre le prélèvement estimé et le prélèvement qui aurait été supporté en l’absence de modulation est apprécié au regard de l’impôt sur le revenu ; il n’est pas tenu compte des prélèvements sociaux éventuellement dus sur les revenus dans le champ du prélèvement. En revanche, une fois effectuée, la modulation entraîne une mise à jour de l’assiette de l’acompte dû au titre des prélèvements sociaux.

ATTENTION, une seconde vérification aura lieu en N+1, en comparant :

- D’une part, le montant du prélèvement résultant de la situation et des revenus réels pour N (PàSREVENUS_RÉELS) ;

- Et d’autre part, le montant du prélèvement qu’il supporterait en l’absence de modulation (PàSNON_MODULÉ).

Si dans le cadre de cette seconde comparaison, l’écart n’est pas de 5% au minimum, des pénalités seront dues.

Par Excen Notaires & Conseils